作者 | 施桐童

编者 | 陈越

隐形眼镜(contactlens),也叫角膜接触镜,是一种戴在眼球角膜上,用以矫正视力或保护眼睛的镜片。根据材料的软硬它包括硬性、半硬性、软性三种。隐形眼镜不仅从外观上和方便性方面给近视、远视、散光等屈光不正患者带来了很大的改善。而且视野宽阔、视物逼真,此外在控制青少年近视、散光发展,治疗特殊的眼病等方面也发挥了特殊的功效。

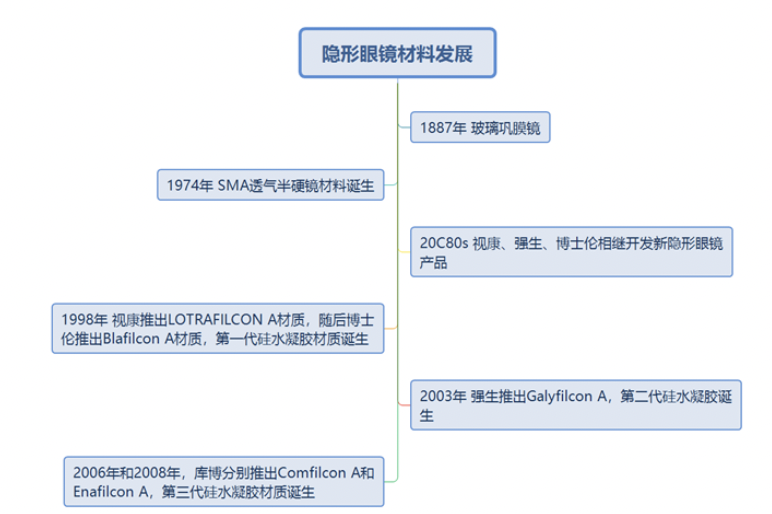

隐形眼镜的发展历程主要是隐形眼镜材质的发展史。

图1:隐形眼镜材料发展史

1887年德国科学家研制出巩膜镜。隐形眼镜从概念到实物,进入玻璃巩膜镜时代。到了20世纪30年代,PMMA材质发明,隐形眼镜进入塑料巩膜时代。1960年,HEMA材料发明,第一副软性隐形眼镜大声。

到了1974年,一种透气半硬镜材料(硅酮丙烯酸酯,SMA)诞生,由于硅成份的介入,使镜片的透氧性能进一步提高。

20世纪80年代,视康、强生、博士伦等大厂相继开拓隐形眼镜产品,研发出软性散光、美容隐形眼镜等产品,推出抛弃式佩戴方法和护理液产品。

1998年,视康公司全新突破性材料LOTRAFILCON A带来完全不同的透氧原理,创造出世界上透氧率最高的隐形眼镜(6倍于普通隐形眼镜)。博士伦公司也在稍后推出博士伦纯视Purevision,采用的材质是Blafilcon A。这是第一代硅水凝胶材质。

进入2000年时,隐形眼镜领域正以惊人的速度在变化发展。2003年,强生推出硅水凝胶产品强生亮眸Acuvue Adavance,采用Galyfilcon A,这是第二代硅水凝胶材质。

2006年和2008年库博公司分别推出库博佰视明Biofinity和库博艾维娜Avaira,分别采用第三代硅水凝胶材质Comfilcon A和Enafilcon A。

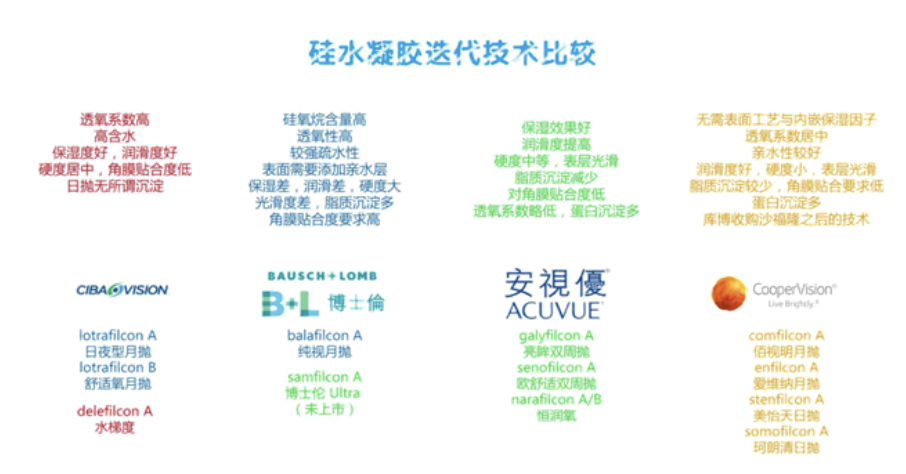

图2:硅水凝胶产品迭代示意图

资料来源:网络资料

2 行业发展规模

行业规模测算逻辑一

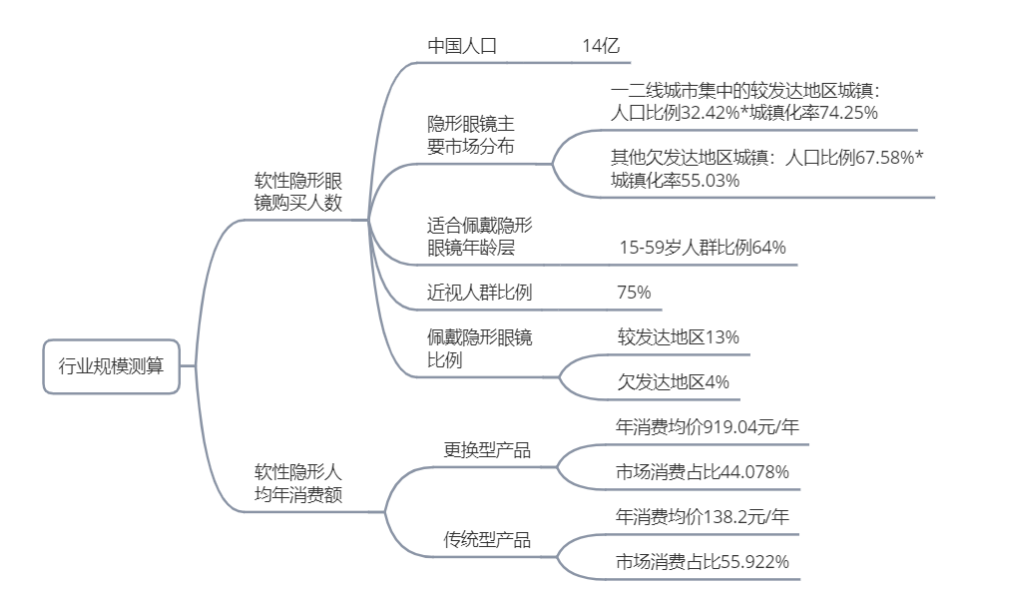

软性隐形眼镜市场规模由软镜购买人数和人均年消费额决定,根据消费频次、软镜单价和软镜在中国市场的渗透率测算2019年软镜市场规模。

由于这种测算方式是通过近视人群推导,因此主要针对的是透明隐形眼镜市场。

图3:软性隐形眼镜行业市场规模测算逻辑图

我国目前的隐形眼镜市场主要集中在一二线城市,根据强生2010年发布的中国隐形眼镜市场五大趋势报告,中国一线城市的隐形眼镜佩戴率大约为13%,二三线城市的佩戴率低于4%。以此为依据,以省为单位,将北京、天津、上海、江苏、浙江、福建、山东、广东列为较发达地区,其他省份列为欠发达地区。根据2019年人口抽查统计,得到如表人口比例和城镇化率数据。

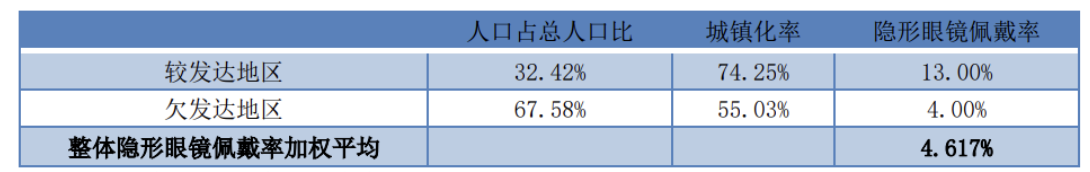

测算全国的平均隐形眼镜配戴率为4.617%,具体计算过程如下表。

表1:我国隐形眼镜佩戴率计算过程

《2019年国民经济和社会发展统计公报》显示,我国2019年15-59岁人口占比为64.0%。在该年龄层有约75%的消费者有视力矫正的需求,即需要佩戴眼镜。

综上数据,我国隐形眼睛市场渗透率为2.216%(隐形眼镜适用年龄层人口比例*有视力矫正需求的比例*全国平均隐形眼镜佩戴率=64.0%*75.0%*4.617%=2.216%)。

在传统隐形眼镜与更换型隐形眼镜中,更换型镜片在中国的成长却非常迅速。相较于两年前,更换型隐形眼镜的使用者成长50%,传统隐形眼镜的使用者成长却仅有5%。近年,能提供更好的舒适性和健康的更换型隐形眼镜在中国一线城市消费增长迅速达到63%,而二线市场使用率仍偏低,仅35%。大都会消费者已逐渐认同更换型隐形眼镜带来的眼睛舒适健康等优点。(数据来源:JJVC调研,包含TNS China/HK/Australia Incidence, TNS US Clue)

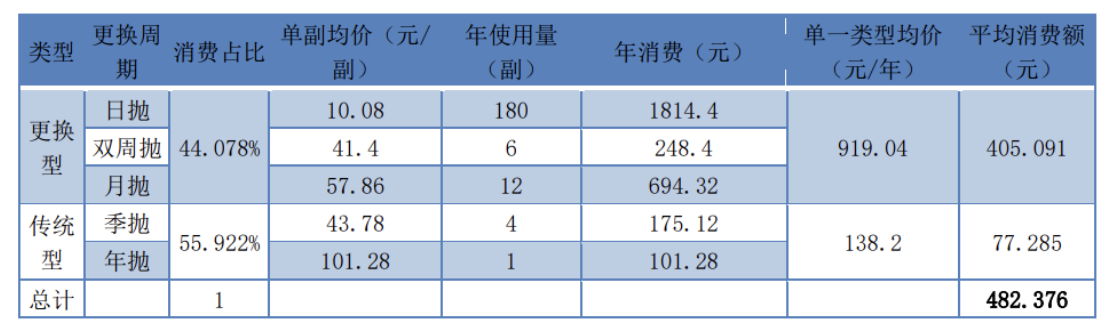

根据天猫各类品牌隐形眼镜销售价格,得到如下表不同更换周期隐形眼镜的平均单价。

表2:软性隐形眼镜单客年均消费额估算

近年更换型产品的消费量成长迅速,根据我国隐形眼镜消费人群的地区占比加权后得到更换型产品消费占比为44.078%,传统型消费占比为55.922%。由于日抛和双周抛产品以月为单位计算时每月的消费成本较高,消费者会倾向于直接购买月抛产品,因此认为购买日抛和双周抛产品的消费者对于隐形眼镜的使用量偏少,以半年使用量计。经过计算,隐形眼镜的人均消费额为482.376元/年。

软性隐形眼镜市场销售额

=购买人数 *人均年消费额

=总人口*软镜在中国市场渗透率*消费频次*消费单价

=14亿*2.216%*482.376元/人/年

=149.656亿元

根据行业规模测算逻辑一计算得到软镜在中国市场的销售规模在149.656亿元左右。软性隐形眼镜因功能、材质不同,价格呈现较大差异,在计算单价时可能受高端产品影响均价偏高,而高端产品实际购买量较小,导致整体市场规模估算价值偏高。

配戴隐形眼镜的好处是做剧烈运动受伤的风险较配戴有框眼镜低,也较方便舒适,因此越来越多人选戴隐形眼镜。此外,基于越来越多隐形眼镜的消费者追求方便与卫生,比起传统的隐形眼镜,每日即弃式隐形眼镜的销量预计会有较大增幅。

行业规模测算逻辑二:

2017年中国光学眼镜市场整体规模505亿元(隐形眼镜及护理液、框架及太阳镜、镜片),隐形眼镜及护理产品占市场份额18%,同比增长16%。由此得到2017年我国软镜行业市场规模约为90.9亿元。(数据来源:GFK中国)

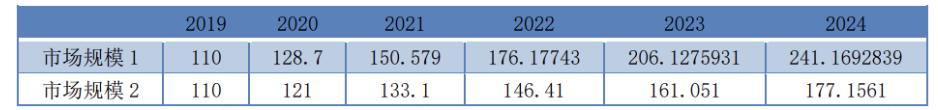

表3:中国隐形眼镜未来市场规模预测

综上所述,当前中国隐形眼镜市场规模约为110亿元。博思数据发布的《2018-2023年中国隐形眼镜市场分析与投资前景研究报告》,隐形眼镜的市场规模自2009~2013年出现增长高峰,2013~2017年总体规模趋于稳定,2017年数据显示全球隐形眼镜市场零售额约为75亿美元,其中美国隐形眼镜市场零售额约27亿多美元。2010至2017年中国隐形眼镜消费额的平均增长率为17.6%,远高于世界平均增长率。

假设未来保持17%的增速,中国软性隐形眼镜透明镜市场在2024年的市场规模约240亿元(市场规模1)。若未来彩色隐形眼镜持续扩张市场取代透明镜市场,近视手术等技术的进一步发展占据隐形眼镜市场份额等,则透明镜市场增速放缓。假设未来增速维持在10%,则市场在2024年的规模约为177亿元。

3 行业竞争格局:品牌集中度较高,进口产品占据主要市场份额

隐形眼镜的市场份额较为集中。据眼镜行业市场调查分析报告显示,隐形眼镜产业产值全球市场规模约78亿美元,年成长率约5%,市场超过8成是掌握在国际品牌大厂,Johnson&Johnson(强生)、CIBA Vision(视康)、Cooper Vision(库博)及Bausch&Lomb(博士伦)等4大厂手中,市占居冠的强生高达38%,其次是视康的20%、库博的12%和博士伦的11%。国际隐形眼镜制造商已全面进军中国市场,国际品牌在产品品质、技术含量、产品体系布局等方面优势较为明显。更多国外品牌还加大在中国市场的投资力度,这使得我国隐形眼镜市场品牌竞争日益激烈,也给国内隐形眼镜品牌的发展带来了更大的压力。

一方面,消费者对于透明隐形眼镜的选择很注重体验感。从材质上来说,硅水凝胶材质的透氧率比水凝胶高出7倍,佩戴后更加透气、水润。而水凝胶材质的更加柔软,也更好佩戴。但就算同样材质的产品,不同品牌,其产品制造工艺有所差别,特性也会不同,消费者佩戴的感受也就不同。

对于品牌与相对低端产品的区别,消费者大多愿意选择大品牌,除了佩戴的舒适度以及样式以外,更重要的是质量问题。大品牌的隐形眼镜制作工艺可能更加成熟,例如使用的材料、镜片的含水量、透氧性、磨制镜片的工艺等。而一些相对便宜、低档次的产品因为工艺的欠缺,消费者最直接的反映就是其舒适度欠缺。

因此,在中国市场,国际知名大品牌的消费者忠诚度很高,有较强的品牌黏性,新兴的国产透明镜品牌难以取代和超越。

另一方面,隐形眼镜作为第三类医疗器械,存在较高的行业准入门槛。国际品牌在产品研发,尤其是软镜的材料研发上的优势很难被打破。

4 彩色隐形眼镜市场分析

2017年,七成线上隐形眼镜购买者选择购买彩色隐形眼镜,随着颜值经济的崛起,中国彩色隐形眼镜消费飞速增长。这个市场不仅仅是近视群体的市场,还包括美妆人群的消费,特别是年轻人对于时尚的追求,使之产生了一个庞大的美瞳市场。

2019年美瞳在线下及电商渠道销售规模约100亿元,全行业YoY约25%,线上增速更快。据Mob研究院预测,2025年,中国美瞳行业市场规模可达500亿元,中国有望成为全球最重要的市场。可观的数据预测背后,是中国近视人口基数的庞大与近视人群的年轻化。

目前我国彩片市场集中度则较低,日韩品牌、三大美国品牌以及国内零散小品牌共同瓜分市场,其中韩国是线上美瞳市场的主要进口产地,2019年线上消费增速明显。近几年中国和日本品牌的份额逐年提升,取代欧美品牌。

从线上消费数据来看,32.9%的消费者即使无近视也会购买美瞳作为化妆必不可少的一部分。不同于透明镜片,消费者在购买美瞳时,除了注重佩戴的舒适度,款式图案也是重要的选择标准。美瞳的彩妆属性明显,款式的消费热点变化速度较快,能够快速捕捉市场流行趋势,设计出新颖、有代表性产品的美瞳品牌更容易在市场立足。

总结

微信扫一扫

关注该公众号